汪涛:人民币汇率和美元短缺之谜

近期关于中国面临严重的美元短缺、人民币汇率面临严峻的贬值压力的论调又是真是假呢?作为一个拥有大额经常项目顺差和3.3万亿美元外汇储备(这还不包括额外主权财富基金和银行持有的3000多亿美元)的国家,中国怎么会面临外汇危机呢?是不是有什么我们没想到的重大遗漏?我们并不这么认为。一些人示警的“美元超卖”谜团事实上可以由国际收支的会计准则来解释。我们认为企业层面美元超卖的实际规模可能相对较小。

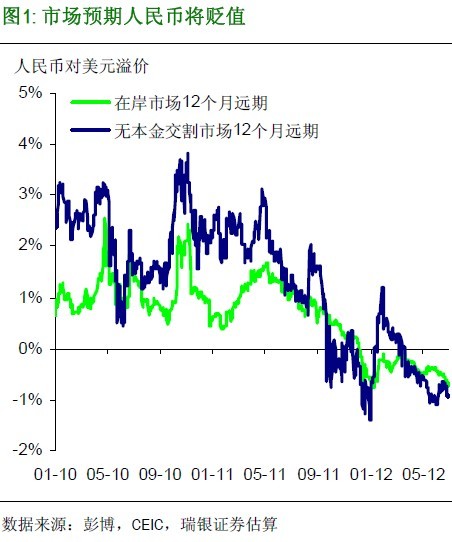

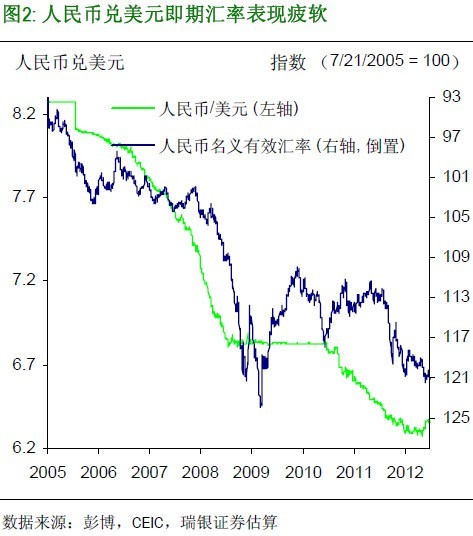

最近人民币兑美元在岸及离岸市场汇率双双表现疲软(图1&2),这与我们所预期的人民币小幅升值相悖。造成人民币汇率走弱的主要因素包括:(1)如我们此前指出的,中国的经常项目顺差已经降到了一个合理区间,表明人民币汇率本质意义上已不能被视为低估;(2)FDI以外的其他资本流动在一季度大幅波动(仍为正流入)后,在4-5月份转为净流出,这主要是由于欧债危机恶化以及全球经济增长前景趋弱;(3)中国的出口和实体经济进一步放缓,令人民币升值预期减弱。如果中国是另一个亚洲新兴经济体,那么人民币最近几个月可能已经对美元大幅贬值。不过,中国央行一直在引导人民币兑美元在岸市场汇率走强,而且很可能对市场进行了干预以阻止人民币贬值——在我们看来,这主要是出于政治考虑。

鉴于全球经济持续的不确定性和疲弱态势,尽管未来美国可能会从政治上向中国施压,但我们认为中国政府不再会让人民币小幅升值。对此,中国政府可以指出人民币对欧元和其他新兴市场货币的实际有效汇率仍在升值,因为前者正在对美元贬值(见图2)。不过,人民币对美元的直接贬值并不会受到国际社会的欢迎,尤其是目前欧元区经济可能面临更大的下行风险、美国经济复苏势头似乎也有所减弱。因此,我们将人民币兑美元汇率2012年末预测值从6.15调整至区间6.25-6.35,并将2013年末预测值调整至6.2。

近期关于中国面临严重美元短缺的说法又是真是假呢?据一些分析师和财经类新闻记者的说法,中国企业在过去十年里与银行形成了近8000亿美元的“超卖”头寸。更糟糕的是,这些公司现在希望(或不得不)出清空头头寸,转而持有更多美元。一些人认为这些平仓行为是导致近期人民币汇率走弱的重要原因,而央行正在竭力防止人民币汇率进一步下滑、担心这会导致更多外汇流出并影响到金融体系和实体经济的稳定性。

作为一个拥有大额经常项目顺差和3.3万亿美元外汇储备(这还没算上额外主权财富基金和银行持有的3000多亿美元)的国家,中国怎么会面临美元短缺、甚至是外汇危机呢?中国企业是从哪里得到额外的这8000亿美元卖给了国内银行?是不是有什么我们没想到的重大遗漏?

我们并不认同上述论调。事实上,我们认为这些大额美元“超卖”头寸中有三分之二都可以通过海关和国际收支表外贸顺差的核算方法不同来解释。当我们将美元净卖出额与经常项目和资本项目收支进行比对时,我们发现经常项目下“额外”的美元净卖出额与资本项下“不足”的美元净卖出额大体匹配。我们怀疑这一情况可能与国际收支表按IMF准则对外资投资收益的处理方法有关。当然,中国企业(以及银行)可能确实在人民币升值预期十分强烈的早些时候积累了一些美元空头头寸,人民币结算业务也促进这一做法。不过,我们并不认为这一规模会像一些人声称的那么庞大。

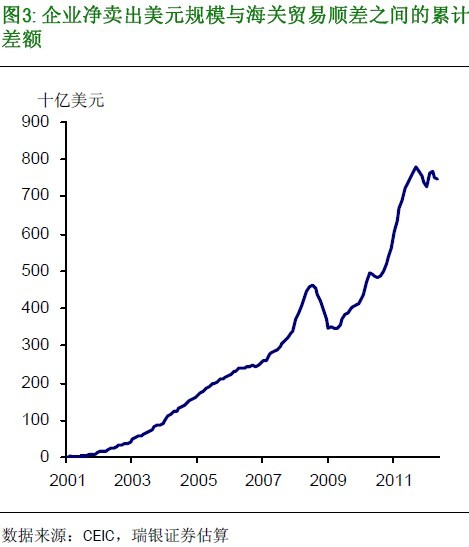

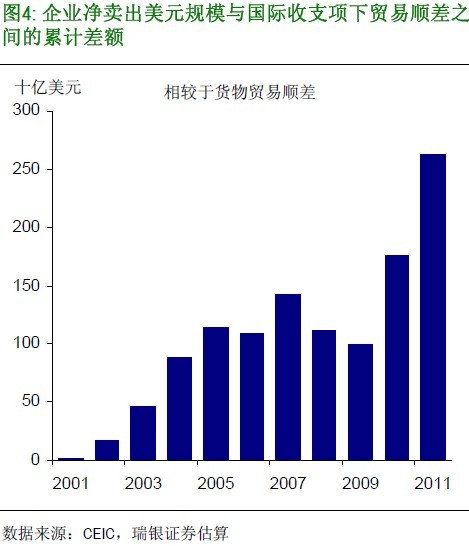

首先,让我们来看一下所谓的大额美元“超卖”头寸(见图3)。下图比较了货物贸易项下在岸市场上银行的美元净买入规模(作为企业美元净卖出的替代指标)与海关月度贸易顺差。看上去企业的美元卖出额确实远高于贸易顺差——过去十年累计约有8000多亿美元。不过,我们知道海关数据其实“低估”了实际的贸易顺差,因为某些内含的服务贸易被包含在进口货物中了(比如保险和货运)。国际收支的统计方法(也基于银行和客户的结售汇数据)则将保险和货运从货物项下扣除、计算在服务项下。当我们比对货物贸易项下的企业美元净卖出规模与国际收支项下的贸易顺差时(见图4),两者的差别缩小到图3 的三分之一。

另外,在2600亿美元超卖头寸中(见图4),60%是2010年以来积累起来的,也就是当政府推动人民币国际化、推行跨境贸易人民币结算的时候。我们认为当时强烈的人民币升值预期以及人民币在贸易结算中的使用(尤其是进口)导致了人民币取代美元出现净流出。这里,中国企业在岸市场上的美元空头头寸与他们在离岸市场上的美元多头头寸(与其对手方的美元空头头寸相对,主要是国外出口商,也包括基金经理)正好匹配。这些头寸自去年四季度以来开始出现平仓,但规模显然没有图3显示的那么大,并且这些也不全都是中国出口商持有的“超卖”头寸。

其次,让我们来看看经常项目和资本项目项下的美元净卖出。我们马上就能发现经常项目项下企业对银行的“额外”美元净卖出额基本上与资本项目项下的“不足”净卖出额相当。换言之,在岸市场上对银行的美元卖出额基本上与国际收支整体盈余相当。不过,为什么美元净卖出额与实际的经常项目和资本项目顺差之间总是持续存在方向相反的缺口?我们猜测这可能与国际收支表按照IMF准则对外国公司投资收入的处理方式有关。

比如,如果一家在华的外国汽车企业决定将在华利润的一部分进行再投资,而不是分配给国外的股东,那么这些用于再投资的利润(人民币)就永远都不会离开中国或进入银行的汇兑操作。不过在国际收支表统计中,再投资利润会首先被计为经常项目项下的流出(作为国外投资收入),尽管实际上并没有外汇流出中国,随后再被计做资本项目项下的流入(作为额外的外商直接投资),尽管实际上并没有外汇流入。第一项操作从经常项目顺差中进行扣除,第二项操作则增加了资本项目顺差。最终这些项目都会填平,但这种记账方式却会带来认为的“额外”或“不足”美元净卖出。如果只看国际收支的某一部分,则很可能会存在误导。这种解释合理吗?的确,根据官方数据,过去10年间外国公司在华投资收入累计约8000亿美元。当然,其中部分利润被汇回,但很大一部分利润则留在中国用于再投资。

我们并不是说国际收支与外汇流动的所有差异都能以分类和记账方式不同来加以解释。我们认为,过去几年中由于对人民币升值的强烈预期,加上跨境贸易人民币结算的推广,中国企业和银行很可能已经累积了相当规模的美元“超卖”头寸。根据过去两年人民币净流出以及外债增长来判断,我们认为这些美元“超卖”头寸也许在2000-3000亿美元左右,我们并不认为出口商已经累积了8000亿美元的美元“超卖”头寸。随着人民币升值预期的减弱甚至反转,部分美元卖空头寸已经从2011年四季度开始平仓,并且平仓操作很可能会继续,但中国拥有着3.5万亿美元以上的外汇储备(包括主权财富基金持有的部分)。在当前环境下,尽管政府也许会希望通过人民币贬值来从边际上改善中国出口,但这将会招致主要贸易伙伴的强烈批评,并且会阻碍中国推进人民币国际化的步伐。我们认为政府一直以来并将继续维持汇率稳定主要是出于政治方面的考虑,而并非是出于对可能出现的外汇危机的担忧。

汪涛为瑞银集团特约首席经济学家;胡志鹏为瑞银集团经济学家

最近访问股

| 名称 | 最新价 | 涨跌幅 |

|---|