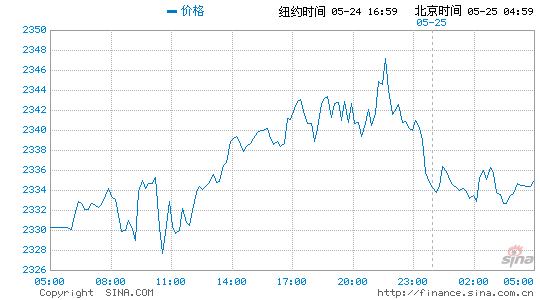

QE退出边际利空递减 黄金仍将缓慢爬升

上周美国非农就业数据利空,金价顺势反弹。由于QE退出利空逐渐消退,加之实际利率、基金持仓等主要驱动因素均转向偏多,金价仍将呈现振荡反弹走势。

QE退出边际利空递减

虽然美联储在去年12月的FOMC会议中决定削减QE规模,但在会后声明中,美联储淡化了6.5%的失业率门槛。美联储认为,在失业率低于6.5%之后,仍将维持超低利率很长一段时间。美联储此番言论实际上是在暗示市场,已将利率前瞻指引的失业率门槛下调,其目的就是为了抵消退出QE给市场带来的负面影响。

另外,即将走马上任的新美联储主席耶伦主张的“最优控制”方法,也显示其“鸽派”倾向。耶伦领导下的美联储使用最优控制策略意味着,美联储会采取更加激进的宽松立场来对抗高于目标的失业率,在更长时间内实行极低的短期利率。具体来看,泰勒规则显示美联储2015年年中就将升息,而“最优控制”优先照顾失业率目标,2016年前都将保持联邦基金利率在零附近。

笔者认为,未来一旦美联储采取“最优控制”策略来指导货币政策,则将对长期利率形成压制。对黄金而言,由利率上升造成的周期性利空作用也会有所减小。

黄金期现价差结构利多

由于持有的资金成本为正,一般来说,黄金现货会贴水期货,期货合约间呈现正向市场。但这种远期升水格局在去年金价大跌后出现扭曲。去年纽约黄金基差一直上行,11月以后上行幅度尤为明显,创年内新高,现货也转为明显的溢价状态。11月后的现货升水反映坚挺的现货需求。

另一个可以参考的指标是黄金的租赁利率(GOFO)。由于黄金远期出借利率(GOFO) =LIBOR-黄金隐含租赁利率,当现货升水可以弥补借贷利差时,出借利率就可以降低甚至出现负值。因此,GOFO一般与黄金现货升水呈负相关关系,近期GOFO不断弱势下行,也佐证现货升水高企。综上,笔者认为,黄金期现价差结构反映现货需求旺盛,同时也对金价的反弹产生利多支撑。

金价驱动因素偏多

截至上周,CFTC基金净多仓已经降至32223手,虽然周环比小幅回升,但仍处于2005年以来的最低水平。由于基金净多仓达到极值后有一定的反向指标的意味,此项指标对金价驱动应该理解为利多。

2013年黄金需求下降主要是由ETF减持造成的。但世界金银协会认为,从ETF流出的黄金均被中东和亚洲地区市场吸收。从近几周来看,黄金ETF持仓下降之势已经有所缓解,上周SPDR持仓仅下降1.5吨。前期由ETF大幅减持带来的利空作用已经有所缓解。

实际利率方面,虽然2014年美国经济复苏势头强劲,长期来看实际利率仍将上行。但QE退出后美国长期实际利率不升反降,美国十年期TIPS已经从0.8%跌至0.59%。由于金价与实际利率保持较高负相关性,短期内实际利率下行对于黄金有较强利多作用。

从黄金的季节性来看,春节临近,黄金珠宝消费旺盛,元旦各地惊现“抢金潮”。另外有消息称,黄金消费大国印度正在讨论降低黄金进口关税,这有助于增加实物黄金消费,对金价有利多提振。

综上,笔者认为非农就业数据利空只是黄金反弹的导火索。由于退出QE利空被市场消化,短期主要利空驱动因素有所消退,加之黄金价差结构显示现货需求旺盛,笔者认为金价仍将延续振荡反弹走势。

(作者单位:宝城期货)

最近访问股

| 名称 | 最新价 | 涨跌幅 |

|---|