美尔雅期货:美豆收割低点 豆棕价差看扩

策略投资要点:

9月USDA报告奠定了美豆丰产的格局,但是在出口大幅上调的情况下,库存增幅有限。未来需要重点关注出口数据的完成情况,美豆的收割低点正在形成,未来美豆或将在940-1020美分震荡。在9月进口大豆减少,以及豆粕库存回落的情况下,国内豆粕供应压力减少,油厂具有一定的挺价心理,因此未来国内豆粕在跟随美豆价格走势的同时,表现或较美豆偏强。

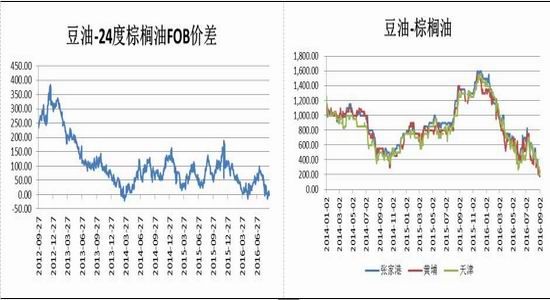

油脂方面,9月马来产量继续增长而出口需求将明显下滑,棕榈油的利多支撑明显减弱。考虑库存处于如此低的水平,预计未来产地供应压力有限,后期马来棕油价格或仍将保持高位震荡。但若9、10月产量大幅增加,则棕油价格将面临回调。目前豆棕价差的处于历史极低位,这一价差使得豆油消费更受青睐,而棕油消费疲软。从中长期来看随着产地棕油产量恢复,价格回落,国内进口增加,棕油供应紧张缓解,棕油价格则将回落,豆油和棕榈油的价差也将恢复正常区间。

一、美豆收割低点正在形成

1、美豆丰产格局已定 收割低点正在形成

根据USDA9月供需报告:2016/17年度美豆单产上调至50.6蒲/英亩,大幅高于市场预期的49.5蒲/英亩,并较2016/17年度的趋势单产高出3.0蒲/英亩。截止9月4日,美国大豆评级优良的比例为73%,与上周的73%持平,上年同期63%。此优良率处于历史极高值,从后期的天气形势来看,大豆主产区天气依然良好,进一步有利于大豆晚期的生长。2016/17年度美豆丰产已成定局,但我们认为在后期报告中单产进一步上调的空间将非常有限。

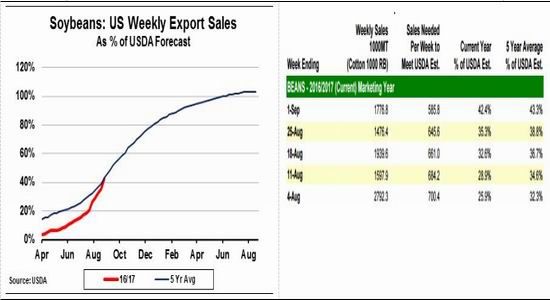

新作出口方面,9月报告中调增 35 百万蒲式耳至 1985 百万蒲式耳,比2015/16年度高出45百万蒲。从美国农业部的周度出口数据来看,截止目前2016/17年度美豆累计出口销售2252.62万吨,完成报告预估值(1985百万蒲)的42.4%,略低于五年同期的历史平均完成进度43.3%。目前美豆出口销售劲头保持良好,周度净销售量均在150万吨以上,但是未来这一水平能否持续呢。另外需要注意的是,美豆出口销售上调,但是最大的进口国——中国最近买船却较少,未来是中国将加大采购进度还是最终美豆出口数据下调?如果是前者,可能出现中国大豆集中到港,国内形成供应压力,若为后者,则将不利于平衡表向偏紧方面移动。

根据9月报告数据,2016/17年度美豆结转库存为365百万蒲,这一库存水平对应的均衡价格约为900-930美分。考虑需求端的变化,从库存消费比来看,目前16/17年度美豆库存消费比为8.99%,对应均衡价格在930-950美分。

因此总体来说,此次报告奠定了丰产的格局,但是在出口大幅上调的情况下,库存增幅有限。未来需要重点关注出口数据的完成情况,如果出口继续保持强劲,我们认为前期的937美分很可能就是收割低点。未来美豆将不断围绕这一价格进行筑底,并略有反弹,但是反弹高度有限,暂时看至1020美分左右。未来美豆或将在940-1020美分震荡筑底。

表1:9月USDA供需平衡表

图1:2016/17年度美豆出口销售进度 图2:2016/17年度美豆近几周出口净销售量

资料来源:美尔雅期货

2、国内大豆到港9-10月较少 豆粕现货价格偏强

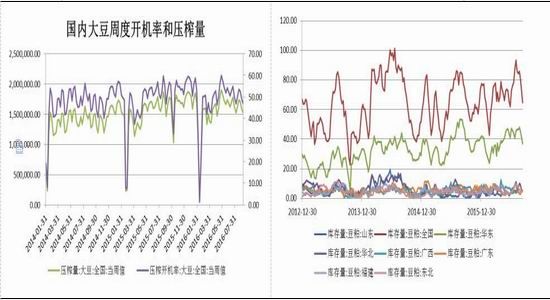

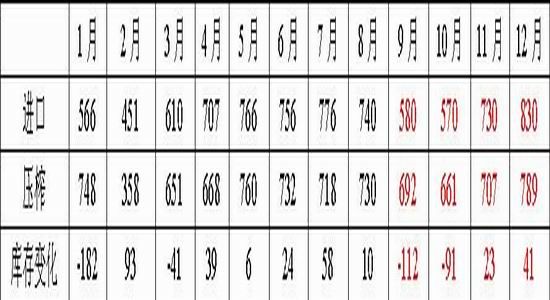

6-8月国内进口大豆到港量不及预期,根据船期统计,9月大豆到港量预计为580万吨左右,10月570,11月730,12月830万吨。9-10月份大豆供应量下降。

近期大豆到港量略高于压榨量,国内进口大豆库存小幅上升。截至昨日,全国进口大豆库存为764万吨左右,较上周同期的735万吨增加3.9%,较上年同期797万吨减少4.1%,较过去3年同期均值的650万吨增加17.5%。后期大豆压榨量所回升,预计进口大豆库存增幅将放缓,随着近期大豆到港量的下降,进口大豆库存将进入下降通道,预计后期库存的低点在500万吨左右。

上周大豆压榨量继续下降,加之近期饲料养殖企业担忧后大豆到港量偏少导致粕价格走强,买货提存货意愿较强,国内豆粕库继续回落。截至昨日,全国主要油厂为 71.5 万吨,较上周同期的 81 万吨减少 11.7% ,较去年同期的 85 万吨减少15.9% ,也低于过去 3年同期均值的 82 万吨。本周大豆压榨量将有所回升,但由于近期豆粕需求提货量良好,预计库存将继续小幅回落。

图3:国内9月进口大豆预估为580万吨 图4:预计后期大豆库存低点在500万吨左右

图5:国内9月大豆压榨量较8月下滑40万吨 图6:国内豆粕库存下降

表2:国内大豆月度压榨与进口对比

下游需求方面,猪肉价格从6月份开始持续下跌,农业部数据显示,7月份生猪存栏环比下降0.1%,结束了此前连续4个月的增长,能繁母猪存栏环比下降0.2%。与此同时,9月份国内即将迎来中秋和国庆双节,大猪的出栏和屠宰将继续加快,部分影响豆粕消费,因此预计豆粕需求9月与上月持平或略低。但是在9月进口大豆减少,以及豆粕库存回落的情况下,豆粕供应压力减少,油厂具有一定的挺价心理,豆粕未来两个月价格将表现较强。

因此未来国内豆粕在跟随美豆价格走势的同时,表现或较美豆偏强。

二、油脂:棕油短期高位震荡 豆棕价格中长期看扩

1、马来棕油9月库存将回升 国内棕油远月进口利润打开

马来西亚棕榈油局8月报告数据显示:8月马来棕油产量为170.2万吨,较上月增加7.32%,低于市场预估的174万吨。8月马来出口较上月大幅增加30.93%至181.2万吨,上月出口138.4万吨。产量恢复远不及出口增长,最终8月库存环比下降17.29%至146.4万吨,为09年以来的历史同期最低库存。

从8月中旬以来,马盘棕油走势呈现高位震荡格局,国内棕油亦是如此。市场关于棕榈油基本面走势出现分歧,主要是在产量恢复方面。棕榈油年度的产量高点一般集中在8、9、10月形成,因此9、10月产量继续增长是确定性趋势,至于增产幅度还有待调查证实。

8月出口大幅上涨,主要是到中国和印度的出口增加明显,其中出口至印度42.87万吨(7月18.99万吨),出口至中国29.87万吨(7月21.08万吨)。那么9月马来出口需求是否能够持续呢。根据船运机构ITS数据显示,9月1-10日马来棕油出口较上月同期下滑16.7%,至38.01万吨,上月同期为45.65万吨。随着棕油价格上涨,豆油和棕榈油的FOB近月船期下降至历史低位水平,截止9月13日两者价差为-2美元/吨,这抑制了贸易商对棕油的采购。另外,随着印度排灯节节日备货需求结束,印度需求也将减弱,因此预计9月马来出口需求将下滑。

9月产量继续增长而出口需求将明显下滑,棕榈油的利多支撑明显减弱,但考虑库存处于如此低的水平,预计未来产地供应压力有限,后期马来棕油价格或仍将保持高位震荡。但若9、10月产量大幅增加,则棕油价格将面临回调。

图7:预计马来8月产量为170万吨 图8:马来8月出口为181万吨

图9:预计马来8月库存下滑至146万吨

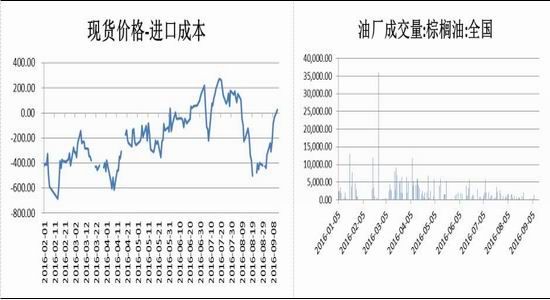

国内方面,截止9月12日棕油港口库存为28.23万吨,上月同期为29.73万吨下降1.5万吨,棕油库存仍处于历史低位。部分地区棕榈油与豆油现货价格持平,货源紧张以及扭曲的豆棕价差下,棕榈油基本有价无市,棕榈油需求非常疲软。近两周随着远月进口出现利润,国内贸易商订购了一些远月棕榈油。但是预计10月份之前,库存紧张仍将难以改善。未来则将在供应缓解后,价格下行。

图10:国内棕油9月预估进口45万吨 图11:国内棕油商业库存不足30万吨

图12:目前棕油远月进口处于有利润 图13:图14:国内棕油现货成交较少

2、豆油消费更受青睐 豆棕价差未来将修复

7月底至8月,双节即将来临,小包装备货启动,油脂成交转好。在豆棕价差处于历史极低位的情况下,豆油更受青睐,豆油库存上升的趋势得到遏制,截止9月12日,国内豆油商业库存总量118.61万吨,较上月同期的114.9万吨略增加3.24万吨。目前小包装备货尚未结束,加上压榨减少的利好下,豆油库存有望进一步下降。

由于棕油库存处于低位,豆油供应相对供应宽松,目前国内豆油棕油现货价差部分地区达到0元/吨左右。当前极度扭曲的价差使得棕榈油的需求被抑制,未来这一价差也需要被修复。当然价差的修复需要棕榈油价格的回调来实现,从中长期来看随着产地棕油产量恢复,价格回落,国内进口增加,棕油供应紧张缓解,棕油价格则将回落,豆油和棕榈油的价差也将恢复正常区间。

图15:国内豆油商业库存处于历史相对高位 图16:国内豆油备货旺季成交良好

图17:国际豆棕FOB价差达到-2美元/吨 图18:国内豆油与棕油现货价差至0元/吨左右

3、策略研判与风险控制

1)策略研判

9月USDA报告奠定了美豆丰产的格局,但是在出口大幅上调的情况下,库存增幅有限。未来需要重点关注出口数据的完成情况,美豆的收割低点正在形成,未来美豆或将在940-1020美分震荡。在9月进口大豆减少,以及豆粕库存回落的情况下,国内豆粕供应压力减少,油厂具有一定的挺价心理,因此未来国内豆粕在跟随美豆价格走势的同时,表现或较美豆偏强。

油脂方面,9月马来产量继续增长而出口需求将明显下滑,棕榈油的利多支撑明显减弱。考虑库存处于如此低的水平,预计未来产地供应压力有限,后期马来棕油价格或仍将保持高位震荡。但若9、10月产量大幅增加,则棕油价格将面临回调。目前豆棕价差的处于历史极低位,这一价差使得豆油消费更受青睐,而棕油消费疲软。从中长期来看随着产地棕油产量恢复,价格回落,国内进口增加,棕油供应紧张缓解,棕油价格则将回落,豆油和棕榈油的价差也将恢复正常区间。

2)风险控制

关注美豆出口需求,马来产量恢复情况等。

如果出现系统性风险导致单边波动过大,豆油和棕榈油可进行对冲,控制风险。

美尔雅期货

最近访问股

| 名称 | 最新价 | 涨跌幅 |

|---|