热钱加快流入令政策被动紧平衡 人民币持续升值

美元阶段性疲软,国际资本回流中国

热钱加快流入令政策被动紧平衡

专家认为,当前人民币有效汇率已高估并对经济形成负面影响

□记者 刘振冬 张莫 北京报道

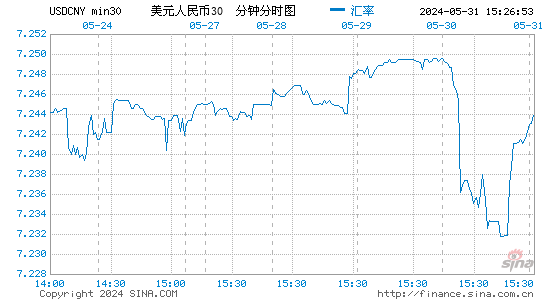

美元阶段性疲软以及国内经济数据向好,导致跨境资本加速流入,人民币持续升值。

数据显示,10月份,人民币兑美元升值0.45%,年内累计升值2.23%。同时,跨境资金加速流入国内,外汇占款大幅度增长,10月份可能再创新高。这进一步加剧了货币投放压力,且不利于控制已经抬头的通胀。

目前,这种态势不仅对金融市场造成了较大的压力,更重要的是,也进一步加剧了经济的内外不平衡,对正处于结构调整中的中国经济形成负面影响。此前,经济学家鲁政委[微博]曾警告,当前人民币有效汇率已高估并对中国经济形成全局性负面影响。

专家判断,短期而言,货币政策操作将在控制资本流入、货币信贷增长和通货膨胀之间谨慎地寻找平衡。如果外汇占款继续增加,政策仍有进一步收紧的 可能。但中长期而言,要摆脱国内政策受到的外部约束,尤其是外汇方面的约束,必须改变长期存在货币发行美元化的困局,有必要放开人民币中间价,令汇率逐步 接近市场化。

W IN D数据显示,人民币兑美元即期汇率10月31日收于6.0945元,较9月末收升0.45%,今年前10个月累计升值2.23%。受到美国政府关门和延迟 退出Q E政策的影响,国际资本对人民币的风险偏好增加,跨境资本加速流入中国,人民币快速升值。10月份,人民币即期汇率一度创下6.0802元的历史高位。

跨境资本的加速流入也反映在国际收支平衡表上。外汇局最新公布的三季度国际收支平衡表初步数据显示,三季度,资本和金融项目顺差(含净误差与遗漏)573亿美元,其中,直接投资净流入407亿美元。

二季度资本项下顺差仅为286亿美元。虽然三季度的这一数据尚包含误差与遗漏项,与二季度不具备完全可比对性,但专家大多判断资本项下资金流入有加快趋势。对外经济贸易大学金融学院院长丁志杰[微博]接受《经济参考报》记者采访时说,在美Q E退出延后的影响下,10月份外汇占款可能会超过1月份的3515亿,创下年内新高。

由于资金加速流入,市场盛传,外汇局可能出台限制结汇的政策,包括可能在近期对银行结售汇头寸管理再次实行收付实现制会计准则。这将会弱化远期结购汇对即期市场的影响,有助于减轻人民币升值预期在即期市场上形成的结汇压力。但这一传言并未得到外汇局认可。

虽然主流观点认为资本加速流入推高了人民币升值预期,但也有专家认为是人民币的升值预期加大了资本流入的兴趣。国际金融问题专家、外经贸大学金融学院兼职教授赵庆明[微博]对《经济参考报》记者说,目前看来,在未来相当一段时间内,我国国际收支仍会是净流入。近期净流入增大的现象和人民币升值预期升温密切相关,中外之间的汇差和利差都促使投机资金快速流入。

值得注意的是,在跨境资本加速流入中国的同时,中国贸易顺差和外国直接投资却改善有限。9月份,贸易顺差收窄至152亿美元,环比减少了44.7%。外国直接投资额为88.4亿美元,几乎与8月份持平。由此可见,跨境资本的流入更多是看好人民币资产的前景。

资本流入推高了外汇占款,加大了基础货币投放的压力。数据显示,央行口径的9月份外汇占款增加2682亿元,但金融机构口径的9月份外汇占款仅 1419亿元。有专家认为,数据的差异源于央行在外汇市场加大了操作力度。9月份,央行口径外汇占款大幅增加,直接形成基础货币投放,这和控制M 2增速的要求形成背离。

但是,在通胀压力渐增的情况下,央行收紧货币信贷的压力也日增。此前两周,央行连续3期暂停了公开市场的逆回购操作,以对冲外汇占款的快速增 长。这一举措导致货币市场利率近期连续飙升,直至本周四才因央行连续两期重启逆回购而结束。“央行停发逆回购,在银行间市场实行净回笼主要是对冲资本流 入。”中金公司首席经济学家彭文生如此解读。但他也认为,需要关注在增长企稳的基础上,近期通胀率小幅上升,房地产继续过热,这个态势如果持续,可能在边 际上增加货币政策操作从中性向中性趋紧转变的风险。

同时,管理层也在有意引导人民币汇率。过去一周,人民币升值脚步明显缓和,中间价和即期汇率连续回调,从而使得人民币10月升值幅度收窄。

野村证券经济学家张智威判断,中国央行恢复流动性投放但故意保持货币市场利率在高位,发出货币政策收紧清晰信号。野村证券认为,中国政府将继续保持偏紧的流动性。货币政策收紧的步伐取决于未来数月通胀上涨有多快。

有专家认为,短期而言,政策操作将在控制资本流入、货币信贷增长和通货膨胀之间谨慎地寻找平衡。但是,这种试图面面俱到的操作方式绝非治本之策。

丁志杰对《经济参考报》记者表示,我国长期存在货币发行美元化的现象,即央行的基础货币投放基本上来自于外汇占款。央行货币政策高度依赖外部环境。“短期内,政策在稳定货币供应量上是有效的,但长期是无效的。未来应该和外部脱钩。”他说。

“资本流入-人民币升值-外汇占款-货币投放-通胀压力”,央行目前在货币政策操作中所要权衡的多重困境,或许正应了蒙代尔的“不可能三角”,即在金融政策方面,资本自由流动、汇率稳定和货币政策独立性三者不可能兼得。

经济学家鲁政委建议从名义汇率入手,通过将即期汇率日内波幅逐步扩至“足够大”的程度,令汇率逐步接近市场化,并最终实现自由浮动汇率。

最近访问股

| 名称 | 最新价 | 涨跌幅 |

|---|